Как и почему «Газпром» теряет один из крупнейших рынков

Турецкий истек

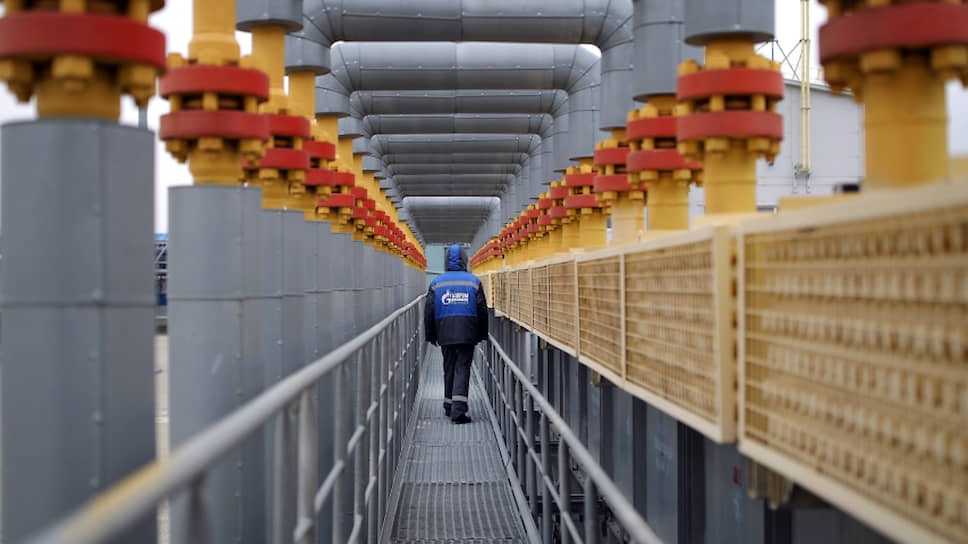

«Газпром» быстрыми темпами теряет рынок Турции, когда-то считавшийся одним из самых перспективных. В этом году экспорт российского газа в страну может упасть до 8–9 млрд кубометров, чего не было с середины 1990-х годов. Снижение поставок стало результатом как высоких цен «Газпрома», так и политики Турции по замещению российского газа после кризиса 2015 года. Сейчас под угрозой продление контрактов на 8 млрд кубометров, истекающих в 2021 году — ситуация на рынке позволяет Турции не перезаключать их, что может оставить недавно построенный газопровод «Турецкий поток» полупустым.

Темпы падения экспорта российского газа, которые демонстрирует Турция в последние 2,5 года, в новейшей истории показывали лишь две страны — Украина и Литва в 2014–2016 годах. Такая динамика выглядит еще более парадоксально, если учитывать, что менее года назад «Газпром» построил в Турцию новый газопровод «Турецкий поток» за €7 млрд. “Ъ” разбирался в том, как Турция из самого перспективного рынка «Газпрома» превратилась в проблемного клиента.

Несбывшиеся мечты

Черту под историей роста европейского газового рынка в целом подвел еще кризис 2008 года, за следующие десять лет он сократился более чем на 11%. На этом фоне Турция была отрадой для «Газпрома» — с 2008 по 2014 год спрос на газ в стране вырос на 30%. С 2007 года Турция, обойдя Италию, стала вторым покупателем российского газа после Германии. В 2013 году глава «Газпрома» Алексей Миллер говорил, что «в ближайшей перспективе» Турция может стать крупнейшим зарубежным клиентом, и ждал роста поставок на 20%. Тогда страна потребляла около 44 млрд кубометров в год, и почти 60% давал «Газпром». Аналитики предрекали рост рынка до 60 млрд кубометров к 2020 году.

С учетом этих радужных ожиданий Россия в конце 2014 года решила отменить проект газопровода «Южный поток» через Черное море в Болгарию и вместо этого проложить вдвое меньший «Турецкий поток». Предполагалось, что одна нитка газопровода будет снабжать Турцию, по второй газ пойдет транзитом в юго-восточную Европу.

В таком случае «Газпром» мог полностью отказаться от транзита газа по южному маршруту через Украину. Хотя Турция никогда не выглядела идеальной транзитной страной, учитывая наличие как коммерческих, так и политических разногласий (в том числе по Сирии и Крыму), они, считалось, уравновешивались как раз ее зависимостью от поставок «Газпрома».

Однако затем реалии турецкого рынка резко изменились. Фактически с 2014 года спрос на газ в Турции перестал расти (если исключить всплеск 2017 года, связанный с погодными факторами) из-за замедления экономики и девальвации турецкой лиры, что сделало покупку импортного газа за доллары крайне невыгодной. В 2019 году потребление газа в Турции составило 43,4 млрд кубометров — меньше, чем в 2013 году.

Отдельный удар именно по российскому газу в конце 2015 года нанес политический кризис, когда турецкими истребителями в Сирии был сбит российский бомбардировщик Су-24. Хотя принятые Россией ответные меры подчеркнуто исключали какие-либо ограничения на поставку энергоносителей, Анкара поставила цель полного замещения российского газа. Спустя четыре года благодаря строительству двух новых терминалов по приему СПГ и дополнительным поставкам из Азербайджана эта задача оказалась очень близка к решению.

Сложный рынок

Против «Газпрома» сыграла и резкая перемена взглядов турецких властей на то, как должен развиваться внутренний рынок страны. У Турции почти нет собственной добычи газа (в 2019 году она составила менее 0,5 млрд кубометров), тарифы для потребителей регулируются, а импорт и транспортировку осуществляет госкомпания Botas.

В 2010-е годы Анкара планировала либерализовать рынок по примеру Европы. В рамках этого процесса в 2009 и 2012 годах контракты с «Газпромом» в целом на 10 млрд кубометров были переданы от Botas семи частным импортерам — Akfel, Avrasya, Bati Hatti, Bosphorus, Enerco, Kibar и Shell. «Газпром» даже купил контрольный пакет Bosphorus, а Газпромбанк вошел в капитал Avrasya и Enerco. Так же монополия действовала, например, в Германии, где скупала сбытовые предприятия.

Директор по исследованиям Vygon Consulting Мария Белова о судьбе «Турецкого потока»

Однако, в отличие от Германии, либерализация рынка Турции приостановилась. «Ножницы» между регулируемыми внутренними тарифами и номинированными в долларах контрактами с «Газпромом», цены по которым зависят от стоимости нефти, сделали частных импортеров убыточными. Даже снижение цен на нефть в 2014 году не могло компенсировать резкое ослабление лиры (она подешевела к доллару в 3,5 раза за последние пять лет). В итоге «Газпром» был вынужден давать частникам скидку к цене для Botas. Это породило серию ежегодных пересмотров цены и создало двойственную ситуацию для «Газпрома», которому приходилось уменьшать рентабельность экспортного бизнеса ради поддержания своих компаний в Турции.

Промежуточную точку в истории поставила попытка военного переворота в Турции в 2016 году, одним из последствий которого стала де-факто национализация Akfel, Enerco и Avrasya. В итоге Газпромбанк продал свои доли в 2017 году, а в 2018 году «Газпром» вышел и из Bosphorus. После этого монополия уже не слишком охотно уступала частникам по цене. Это породило серию разбирательств в Стокгольмском арбитраже, которые «Газпром» в целом выиграл.

Обнуление поставок

После проигрыша в суде частники почти перестали покупать газ у «Газпрома» — в 2019 году они совокупно выбрали всего 1,3 млрд кубометров, то есть 13% от контрактного объема. В 2020 году ситуация немного улучшилась: в первом полугодии выборка составила 1,2 млрд кубометров, хотя Kibar, Avrasya и Enerco вообще ничего не купили. Но уже очевидно, что и в этом году частникам не удастся выполнить условие take-or-pay (покупка 80% от контрактного объема). Они могут перенести невыбранные объемы на следующие пять лет (так называемый make up). Но, учитывая реалии рынка, отобрать такой объем в ближайшие годы им будет сложно. В то же время и возможности «Газпрома» взыскать штрафы крайне малы — импортеры просто обанкротятся, только за 2019 год речь идет об обязательствах на сумму около $1,7 млрд.

У «Газпрома» остаются контракты с Botas — на 4 млрд кубометров по западному маршруту и еще 16 млрд кубометров по газопроводу «Голубой поток». Botas, по подсчетам “Ъ”, также не полностью выполнила take-or-pay в 2019 году по «Голубому потоку», но штрафами это не грозит, так как make up период по контракту очень длинный, 25 лет. В первом полугодии 2020 года Botas полностью выбрала объем по контракту по западному маршруту (2,2 млрд кубометров), но по «Голубому потоку» получила всего 1,1 млрд кубометров (менее 15% от контрактного объема).

Главная проблема российского газа в Турции — его цена. По данным “Ъ”, в первом квартале газ «Газпрома» для Botas стоил $257 за 1 тыс. кубометров, во втором — $228 за 1 тыс. кубометров. Для сравнения, во втором квартале спотовые цены в Европе ушли глубоко ниже $100, а средняя стоимость по портфелю экспортных контрактов «Газпрома» составила $110 за 1 тыс. кубометров. Сама Турция во втором квартале покупала спотовые партии СПГ по средней цене в $63 за 1 тыс. кубометров (в первом квартале — $98,2 за 1 тыс. кубометров). СПГ в основном и вытеснил российский газ (см. инфографику).

Другим существенным конкурентом «Газпрома» стал газ из Азербайджана со второй фазы месторождения Шах-Дениз, поставляемый по трубопроводу TANAP. По условиям контракта Botas обязана выбирать 6 млрд кубометров в год, хотя цена этого газа с учетом транспортировки даже выше, чем российского. При этом Botas c апреля по июль прекратила покупки не менее дорогого иранского газа, пользуясь тем, что газопровод из страны оказался неисправен после «диверсии» в конце марта.

Контракты под угрозой

Российский газ стал слишком дорогим в тот момент, когда у Турции появилась возможность кардинально пересмотреть структуру поставок. В ближайшие шесть лет у страны истекает 80% долгосрочных контрактов общим годовым объемом около 48 млрд кубометров, то есть больше текущего потребления.

В 2021 году заканчиваются контракты с «Газпромом» по западному маршруту на 8 млрд кубометров (сейчас этот газ поставляется по «Турецкому потоку»). Половина объемов предназначена Botas, остальное — Avrasya gaz (0,5 млрд кубометров), Shell (0,25 млрд кубометров), Bosphorus gaz (0,75 млрд кубометров) и Enerco (2,5 млрд кубометров). В том же году истекает старый контракт с Азербайджаном на 6,6 млрд кубометров с первой фазы Шах-Дениза, соглашения с Экваториальной Гвинеей и Нигерией (по 1 млн тонн СПГ). В 2024 году закончится контракт с Алжиром на 4 млн тонн СПГ, а в 2026 году — самые крупные соглашения: с «Газпромом» по «Голубому потоку» (16 млрд кубометров) и с Ираном (9,6 млрд кубометров).

Скорее всего, коммерчески привлекательный контракт с первой фазы Шах-Дениза будет продлен, хотя годовые объемы уменьшатся, вероятно, вдвое — запасы уже истощаются. Что касается России и Ирана, то покупка СПГ сейчас гораздо выгоднее, чем их трубопроводного газа. Турецкая инфраструктура может принять 18,8 млн тонн СПГ в год (24 млрд кубометров), планируются новые терминалы. Этого недостаточно, чтобы заместить весь российский газ, учитывая пики потребления и соображения по безопасности поставок. Но Турция легко может отказаться от 8–10 млрд кубометров газа «Газпрома», т. е. от трети контрактных объемов.

Продление истекающих в 2021 году контрактов на российский газ, особенно с частными импортерами, под вопросом, подтверждает основатель Eurasia Analytics и научный сотрудник OIES Гюльмира Рзаева. По ее оценкам, в первом полугодии газ «Газпрома» был самым дорогим на рынке Турции наравне с иранским. Кроме того, добавляет эксперт, Анкара в целом «тяготится зависимостью от российского газа».

Госпожа Рзаева считает, что Турция в диалоге с «Газпромом» будет требовать тех же уступок, которые монополия уже дала европейским партнерам: сокращение длительности контрактов, резкое снижение take-or-pay, отмена запрета на реэкспорт (destination clause), привязка цен к котировкам европейских хабов (например, к нидерландскому TTF). «Условия контрактов с «Газпромом» просто устарели,— подчеркивает она.— Но цена для Турции — основной фактор. Если «Газпром» пойдет на уступки и сделает цены самыми низкими на рынке, турки могут закупать много». Но эксперт полагает, что «Газпром» уже никогда не сможет занять на рынке Турции 58%, как в 2012 году.

Риски и амбиции

В августе Турция получила еще один козырь в переговорах — госкомпания TPAO объявила об открытии первого в стране крупного газового месторождения на шельфе Черного моря. Ресурсы оценены в 320 млрд кубометров по итогам бурения одной скважины — Tuna-1. Расстояние до берега — 175 км, глубина моря в точке бурения — 2,1 км, глубина самой скважины — еще 2,4 км. Президент Турции Реджеп Тайип Эрдоган заявил о намерении ввести месторождение за три года.

Нефтяники, имеющие опыт работ на шельфе Черного моря, крайне скептически оценивают реалистичность этих сроков. Из расположенного неподалеку проекта Neptun в Румынии Exxon ушла в 2019 году после семи лет геологоразведки, списав $700 млн расходов. «Сколько из 320 млрд кубометров будет отнесено к рентабельным запасам — задача следующего этапа. Необходимо учесть не только снижение цен на газ, но и высокую стоимость освоения морских месторождений на больших глубинах, да еще в агрессивной сероводородной среде Черного моря»,— говорит глава консультационного центра «Гекон» Михаил Григорьев.

По оценке Гюльмиры Рзаевой, новое месторождение может дать 5–8 млрд кубометров в год на «полке» добычи, покрыв 10–18% потребления страны: «Объем не слишком велик, но сам факт открытия месторождения дает Турции дополнительный аргумент в диалоге с поставщиками. Кроме того, собственный газ делает более реальными давние планы создать свой газовый хаб». Эксперт признает, что привлекательность месторождения пока не очевидна, зато названные сроки называет «оптимистичными, но реальными». По ее мнению, месторождение введут в любом случае, «турецкое государство пойдет ради этого на все».

Основной вопрос, по мнению большинства собеседников “Ъ”,— удастся ли Турции привлечь в проект крупного западного игрока, имеющего опыт работы на глубоководных месторождениях. Отношения Турции с США и ЕС остаются напряженными. Но «конфликт не мешает проектам, которые соответствуют интересам Запада — если разработка месторождения сможет негативно повлиять на отношения России и Турции, западным компаниям могут разрешить участвовать», полагает старший научный сотрудник ИМЭМО РАН Владимир Аватков.

Зависимость Турции от российского газа традиционно рассматривалась как важный аргумент и даже рычаг давления в отношениях Москвы и Анкары. Но этим сотрудничество не ограничивается. Есть проект АЭС «Аккую», есть огромный поток российских туристов в Турцию и значимый турецкий бизнес в России, отмечает Владимир Аватков. После кризиса 2015 года начался диалог в сфере безопасности, военно-техническое сотрудничество по поставке систем С-400. Эксперт признает, что отношения с Турцией содержат риски конфликтов, поскольку новая Турция Реджепа Эрдогана «пытается позиционировать себя не просто как регионального лидера, а как мировую державу и центр исламского мира». У России и Турции немало общего, добавляет он, но амбиции Анкары могут «выйти за пределы той области национальных интересов, которые Москва готова учитывать».

Самое важное на странице Коммерсантъ во

ВКонтакте